Versements déductibles jusqu’à 10% de mon revenu imposable

Je souscrisProfitez d'une réduction d’impôt égale à 30% des montants souscrits en contrepartie d’un risque de perte en capital et d’un blocage de votre argent jusqu’en 2033 au plus tard.

+900 M€

capitaux levés

+10 ans

d'expérience

30 fonds

sous gestion

+ 200 participations

depuis l’origine

Capital Investissement

Décideurs

Champion de la Croissance

Les Echos

Private equity

Gestion de fortune

Capital Investissement

Décideurs

Capital investissement

Investissement Conseils

Capital investissement

Les Décideurs

Capital investissement

CFNEWS Magazine

Capital investissement

Les Victoires de la Pierre Papier

Capital Investissement

Décideurs

Champion de la Croissance

Les Echos

Private equity

Gestion de fortune

Capital Investissement

Décideurs

Capital investissement

Investissement Conseils

Capital investissement

Les Décideurs

Capital investissement

CFNEWS Magazine

Capital investissement

Les Victoires de la Pierre Papier

FIP Outre-mer

En investissant dans un fonds d’investissement de proximité dédié aux PME ultramarines, les investisseurs ont la possibilité de bénéficier d’un dispositif fiscal avantageux : une réduction de leur impôt sur le revenu (IR) égale à 30% des sommes investies par le fonds, en contrepartie d’une durée de blocage de leur argent jusqu’en 2033 et jusqu’en 2035 maximum sur décision de la gestion et de l’acceptation d’un risque de perte en capital.

Grâce à sa présence dans les Outre-mer depuis 1991, le Groupe Inter Invest propose à ses clients un FIP ultramarin permettant d’investir au capital des PME des DROM-COM(1).

Le fonds d’investissement de proximité FIP Outre-mer Inter Invest n°6 donne accès à cette solution de défiscalisation IR et permettant de bénéficier d’une réduction d’impôt sur le revenu :

Pour rappel, Le Fonds est créé pour une durée de vie de huit à partir de la date de constitution. Cette durée peut être prorogée par la société de gestion pour deux périodes successives d’un an.

Pour calculer le montant de réduction d’impôt dont vous pouvez bénéficier en investissant en 2026 dans un FIP Outre-mer, nous mettons à votre disposition un simulateur en ligne.

Conformément aux modifications apportées par l’article 137 de la loi de finances pour 2020, toutes les souscriptions réalisées suite à la promulgation du décret (9 août 2020) donnent droit à une réduction d’impôt égale à 30% des sommes investies par le fonds dans des PME des DROM-COM.

Afin d'optimiser la réduction d’impôt attachée au FIP Outre-mer Inter Invest n°6, Elevation Capital Partners s’engage à investir 100% de l’actif du fonds dans des PME éligibles au dispositif. Ainsi, les contribuables pourront bénéficier d’une réduction d’impôt sur le revenu égale à 30% des sommes investies par le Fonds en contrepartie d’une durée de blocage jusqu’en 2033 minimum et pouvant aller jusqu’en 2035 maximum et d’un risque de perte en capital.

Suite au décret adopté le 09 mai 2021 de la loi de finances 2021, les critères d’éligibilité des entreprises ont été élargis à la plupart des secteurs d’activité à l'exception des activités financières, patrimoniales, immobilières et de promotion, offrant ainsi de nouvelles opportunités d'investissement aux gérants du fonds.

Cette mesure devrait renforcer la diversification sectorielle en permettant désormais de sélectionner des entreprises opérant dans des secteurs aussi variés que la restauration, l'informatique ou le commerce par exemple.

Avantages

Absence d’imposition sur les plus-values éventuelles générées par ce placement (hors prélèvements sociaux)

(1)Inter Invest n'intervient pas dans les prises de décisions d'investissement de la société de gestion.

(2)Source : IEDOM - 30/06/2023

(3)Source : defense.gouv.fr/cesm/ (septembre 2024)

(4)Source : BPI France - 2022

Le FIP présente un risque de perte en capital.

L’attention des souscripteurs est attirée sur le fait que votre argent est bloqué pendant une durée minimale allant jusqu’en 2033, et jusqu’en 2035 en cas de prorogation de la durée de vie du Fonds sur décision de la société de gestion. Le Fonds d’investissement de proximité est principalement investi dans des entreprises non cotées en bourse qui présentent des risques particuliers. Vous devez prendre connaissance des facteurs de risques de ce Fonds d’investissement de proximité décrits à la rubrique «Profil de risque» du règlement. Enfin, l’agrément de l’AMF ne signifie pas que vous bénéficierez automatiquement des différents dispositifs fiscaux présentés par la société de gestion de portefeuille. Cela dépendra notamment du respect par ce produit de certaines règles d’investissement, de la durée pendant laquelle vous le détiendrez et de votre situation individuelle. L’avantage fiscal depend de la situation individuelle de chaque client et peut évoluer dans le temps. L’attention de l’Investisseur est attirée sur le fait que la rupture de son engagement de conservation entraînerait une imposition complémentaire.

bénéficieront de la réduction d’impôt de 30% en contrepartie d’un risque de perte en capital et d’une durée de blocage des fonds de jusqu’en 2033 minimum et pouvant aller jusqu’en 2035

Stratégie

Elevation Capital Partners est la société de gestion agréée par l’AMF du Groupe Inter Invest. Elle se distingue par sa culture de l’entrepreneuriat, une politique d’investissement rigoureuse et professionnelle et son implication dans un portefeuille concentré de sociétés dans lesquelles elle investit notamment via des FIP ultramarins.

Elevation Capital Partners s’attache à sélectionner avec soin les entreprises qu’elle finance. Analyser et comprendre leur business model lui permet d’accompagner au mieux les entrepreneurs avec pour objectif de développer une croissance durable. Elevation Capital Partners peut, par ailleurs, compter sur les 9 agences ultramarines du Groupe Inter Invest qui forment un solide relais de proximité au quotidien pour accompagner les entrepreneurs dans leur développement.

Elevation Capital Partners investit dans des sociétés en phase d’accélération et intervient usuellement après la phase d’amorçage.

Alors que la réglementation impose que l’actif d’un FIP Outre-mer soit investi à 70% minimum dans des PME ultramarines, Elevation Capital Partners s’engage à porter cette proportion à 100%, permettant aux investisseurs de bénéficier d’une réduction d’impôt optimisée à 30% de leur souscription en contrepartie de l’acceptation d’un risque de perte en capital et d’une durée de blocage des fonds jusqu’en 2033 minimum et pouvant aller jusqu’en 2035.

Ciblant une zone géographique dotée d’une réelle diversité économique, selon la société de gestion, les FIP ultramarins commercialisés par Inter Invest donnent accès à un large panel d’opportunités d’investissement dans l’ensemble des DROM-COM.

Que ce soit dans les secteurs de l'industrie, du tourisme ou encore du transport, l’Outre-mer offre, selon la société de gestion, un réel écosystème pour les investisseurs métropolitains souhaitant prendre part à cette énergie entrepreneuriale.

C’est l’expérience du financement de projets de plus de 28 000 PME dans les DROM-COM, véritable ADN du Groupe, qui permet d’apporter une telle diversité à nos clients à travers l’investissement dans un FIP Outre-mer.

Depuis 2021, les entreprises éligibles à un FIP ne sont plus uniquement celles définies par l'article 199 undecies B du CGI. En effet, la loi de finance a élargi les investissements à tous les secteurs d'activité (à l'exception des activités financières, patrimoniales, immobilières et de promotion).

Afin de diversifier la nature des actifs en portefeuille et de lisser la performance potentielle, le FIP Outre-mer Inter Invest n°6 répartira ses investissements entre actions et obligations convertibles.

Solution de financement alternative face à la raréfaction du crédit bancaire pour les PME d’Outre-mer, les obligations convertibles offrent à l’investisseur une bonne visibilité sur le retour sur investissement associé à un coupon annuel non garanti et une faculté de conversion en actions.

Enfin, le FIP Outre-mer Inter Invest n°6 pourra entrer au capital de PME notamment sous forme d’actions de préférence. Il s’agit notamment d’actions conférant un droit préférentiel par rapport aux autres actions sur les dividendes ou le boni de liquidation.

La loi Pacte impose désormais de respecter un ratio maximum de 25% par DROM ou COM dans la structure de l’actif des FIP.

Le Groupe Inter Invest est en mesure de répondre à cette nouvelle contrainte réglementaire puisque la diversification des zones est au cœur de sa stratégie depuis des années grâce à sa présence historique dans l’ensemble des Outre-mer (9 agences) et une excellente connaissance du tissu entrepreneurial local.

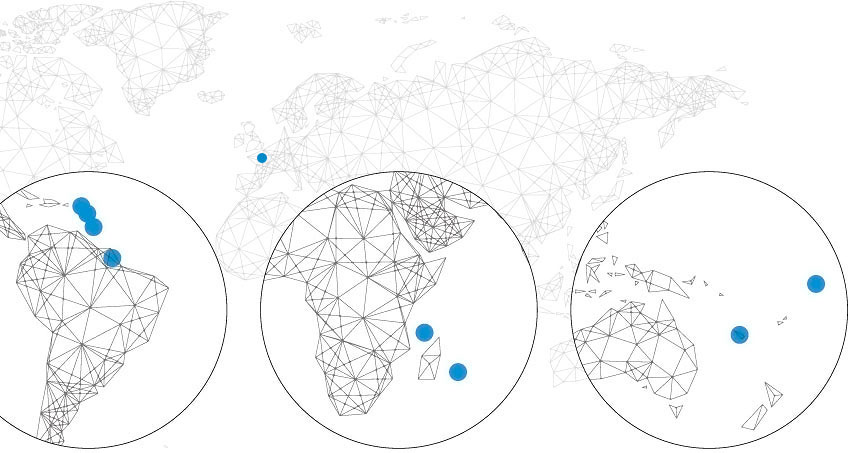

Le FIP Outre-mer Inter Invest n°6 investira ainsi dans des PME exerçant leur activité sur 3 zones économiques distinctes : la zone Antilles-Guyane, les départements situés dans l’Océan Indien et les collectivités de l’Océan Pacifique.

L’objectif est double : tirer avantage de la profondeur et de la spécificité de chaque zone économique d’une part, et limiter l’exposition en cas de contre-performance de l’une d’entre elles.

Le FIP pourra entrer au capital de PME notamment sous forme d’actions de préférence. Il s’agit notamment d’actions conférant un droit préférentiel par rapport aux autres actions sur les dividendes ou le boni de liquidation (attribution prioritaire ou répartition préférentielle) de la société cible ou sur le prix de cession des actions de la société en cas de rachat de celle-ci par un tiers. En contrepartie, ces actions de préférence pourraient prévoir un plafonnement du prix de cession. Ainsi, dans le cas d’un scénario optimiste (valorisation de la PME à +100%), le mécanisme de préférence viendrait plafonner la performance des actions à un seuil déterminé à l’avance (par exemple +20%) alors qu’un investissement sans mécanisme de préférence aurait permis de profiter pleinement de la hausse. Ce mécanisme limiterait donc la plus-value potentielle du FIP alors que ce dernier resterait exposé à un risque de perte en capital si l’investissement évoluait défavorablement. L’attention de l’investisseur est attirée sur le fait que le plafonnement retenu dans l’exemple (+20%) est le plus bas que la société de gestion pourrait être amenée à accepter et que la société de gestion ne réalisera pas d’investissement dont le plafonnement du multiple réalisé serait inférieur.

Avertissement

Les investisseurs sont invités à prendre en considération les risques liés à l’investissement dans le Fonds. Les facteurs de risques sont exposés ci-après.

Le Fonds a vocation à financer des entreprises en fonds propres (actions) et quasi fonds propres. L’investisseur doit être conscient qu’un investissement dans le Fonds comporte un risque de perte en capital en cas de dégradation de la valeur des actifs dans lesquels le Fonds est investi.

Le Fonds ne peut investir que dans certains secteurs d’activité. Les secteurs d’activité des entreprises dans lesquelles le Fonds peut investir pourraient être particulièrement impactés par la crise du COVID-19 et ses conséquences économiques et pourraient à l’avenir à nouveau être défavorablement impactés par toute crise sanitaire du même type ou tout autre évènement empêchant les sociétés du portefeuille de mener leur activité dans des conditions normales et par conséquent de réaliser leurs objectifs de développement.

Le Fonds devrait investir une part de son actif au travers notamment d’obligations convertibles qui en cas de conversion donnent accès au capital des entreprises. La valeur de ces obligations dépend de plusieurs facteurs tels que le niveau des taux d’intérêt et surtout l’évolution de la valeur des actions auxquelles elles donnent droit en cas de conversion. Bien évidemment, le paiement des intérêts et les autres rémunérations associées sont liées à la bonne santé financière de l’entreprise. Par voie de conséquence, l’investissement en obligation convertible n’est pas une garantie contre un risque de défaut éventuel de l’entreprise et présente un risque de perte en capital.

Le Fonds pourra souscrire à des obligations. Les entreprises émettrices pourraient ne pas être en mesure de rembourser ces obligations, ce qui induirait une baisse de la valeur liquidative du Fonds.

La part du Fonds investie dans les instruments de taux et d’obligations sera soumise à un risque de taux. La variation des taux, ainsi que la dégradation ou la défaillance d’un émetteur, peut avoir un impact négatif sur la valeur liquidative des parts du Fonds.

Le Fonds sera investi dans des titres non cotés sur un marché d’instruments financiers, peu ou pas liquides. Par suite, il ne peut être exclu que le Fonds éprouve des difficultés à céder de telles participations au niveau de prix souhaité afin de respecter les délais de liquidation du portefeuille ce qui pourrait avoir un impact négatif sur la valeur liquidative des parts du Fonds.

Les sociétés du portefeuille font l’objet d’évaluations selon la règle de la juste valeur. Compte tenu des évolutions possibles des conditions de marché au jour de la cession du portefeuille, il ne peut être exclu que les sociétés du portefeuille soient cédées à un prix inférieur à celui auquel leurs titres auront été évalués.

Le Fonds est exposé à un niveau de frais élevé. La rentabilité de l’investissement envisagé suppose une performance élevée des actifs sous-jacents.

Le rachat des parts par le Fonds est bloqué pendant la durée de vie du Fonds, sauf cas de rachats anticipés. Par conséquent, les porteurs de parts ne pourront pas être en mesure de liquider leur investissement avant la fin de la durée de vie du Fonds.

La survenance d’un évènement environnemental, social ou de gouvernance ou la non prise en compte de critères ESG par une société du portefeuille pourrait potentiellement ou effectivement causer un impact négatif important sur la valeur de cette participation du fonds. Les risques de durabilité peuvent soit représenter un risque en tant que tel, soit avoir un impact sur d’autres risques et corrélativement contribuer de manière significative à des risques tels que les risques de marché, les risques opérationnels, les risques de liquidité ou les risques de contrepartie. Les risques de durabilité peuvent avoir un impact sur les rendements à long terme pour les investisseurs. Pour plus d’information sur la façon dont Elevation Capital Partners tient compte des critères de durabilité dans sa procédure d’investissement.

Pour une information complète sur les risques liés à tout investissement dans un fonds d’investissement de proximité, merci de consulter le Règlement du fonds.

Notre offre en cours

| Société de gestion | Elevation Capital Partners (Agrément n° GP-15000006) |

|---|---|

| Dépositaire | CACEIS Bank |

| Valeur d’origine des parts A | 1 € |

| Souscription minimale | 1 000 parts soit 1 000 € (hors droits d’entrée) |

| Droits d’entrée | 5% maximum |

| Valorisations semestrielles | 30/06 et 31/12 |

| Numéro d’agrément | FNS20250246 |

| Code ISIN | Parts A : FR001400Z5E5 |

| Zones d’investissement | Outre-mer : Guadeloupe, Martinique, Guyane, Réunion, Mayotte, Saint-Barthélemy, Saint-Martin, la Polynésie française, la Nouvelle-Calédonie, Wallis et Futuna, Saint-Pierre-et-Miquelon |

| Durée de blocage | Jusqu’en 2033 minimum, prorogeable 2 fois 1 an sur décision de la société de gestion soit au plus tard en 2035. |

| Distributions | Pas de distribution pendant 5 ans à compter de la clôture de la période de souscription des parts A. Après cette date, Elevation Capital Partners pourra procéder à des distributions de revenus et produits de cessions de participations encaissés, en fonction des disponibilités du FIP Outre-mer Inter Invest n°6. |

| Indicateur synthétique de risque (SRI) |

1

2

3

4

5

6

7

Risque le

plus faible Risque le plus élevé |

Ceci est une communication publicitaire. Veuillez-vous référer au document d’informations des FIA et au document d’informations clés pour l’investisseur avant de prendre toute décision finale d’investissement.

Portefeuille d'investissement

Découvrez le portefeuille de nos investissements en capital-croissance (Early Growth), capital-investissement immobilier et capital investissement Outre-mer.

Cyno Garde est une société de sécurité privée fondée en 1987 et basée à Rémire-Montjoly, en Guyane. Elle propose des services de gardiennage, de sécurité cynophile, de télésurveillance et de transport de fonds, notamment pour les entreprises, collectivités et sites sensibles. Forte de 35 ans d’expérience, elle intervient dans les Antilles et la Guyane, et assure notamment la sécurité du Centre Spatial Guyanais.

Dauphin Telecom est un opérateur télécom indépendant fondé en 1998 à Saint-Martin. Il propose des services de téléphonie fixe et mobile, d’internet très haut débit et d’hébergement, à destination des particuliers et des entreprises. Présente dans les Antilles et en Guyane, l’entreprise dispose de son propre réseau et d’équipes réparties sur plusieurs territoires ultramarins.

La clinique Avicenne fait partie du Groupe Iris Santé, un acteur incontournable à la Réunion du secteur de la santé, exploitant 1 MCO (clinique Avicenne), 1 SMR sensoriel et 1 SMR polyvalent. Ouverte en 1998, la clinique Avicenne est le pionnier de la chirurgie ophtalmologique exclusivement réalisée en ambulatoire en France. Ce mode de prise en charge a, depuis, été repris par de nombreux établissements en métropole (Clinique La Phocéanne dans les années 2000, Clinique Ambulatoire de Domont en 2016…). En 20 ans, la clinique a su développer, à travers ses équipes médicales composées de 23 chirurgiens et 3 anesthésistes, un très large spectre d’opération (cataracte, rétine, greffe de cornée, vacation complète de paupière…). Capable de prendre en charge en ambulatoire des actes lourds qui ne sont pratiqués, pour le secteur public, qu’en hospitalisation conventionnelle, Avicenne est la seule clinique de l’île à réaliser les opérations de cross-linking et de strabisme. L’établissement assure sur le territoire 99% des allogreffes de cornée, 72% des cataractes, 56% des chirurgie ophtalmologiques lourdes.

ClikOdoc est une startup de esanté fondée en 2018, développant une plateforme et une application qui simplifient la prise de rendezvous médicaux et la gestion des consultations, en présentiel ou à distance. Elle permet aux patients de réserver 24h/24 et 7j/7 avec des professionnels de santé et aux praticiens d’optimiser leur organisation administrative. Implantée dans les Outremer (Martinique, Guadeloupe, Réunion et Guyane) et en métropole, l’entreprise œuvre pour renforcer l’accès aux soins dans les territoires concernés.

Caraïbe Marine, fondée en 1998 au Marin en Martinique, est une entreprise dédiée à la maintenance et à l’équipement de bateaux. Elle propose des services de réparation, d’entretien et de vente d’équipements nautiques.

Le groupe 2C Invest est le principal distributeur de matériel informatique, smartphones avec les principales marques (Acer, Apple, HP, Lenovo...) à la Réunion et ayant plus de 50% de part de marché. Le groupe dispose de magasins en propre sous l'enseigne Distripc pour la clientèle B2C et distribue auprès de la GMS, de magasins spécialisés et de nombreux distributeurs. Le groupe est également présent à Mayotte avec une importante marge de progression.

Le Groupe STEP est un acteur clé de la mobilité en Guadeloupe. Il gère des réseaux de transport urbain et interurbain comme Karu’lis et TUNGT, et propose aussi des services de maintenance de bus, de billetterie numérique et de transport maritime. Présent depuis plus de dix ans, il œuvre pour une mobilité accessible et moderne sur l’ensemble du territoire.

Run Agri Services a été créée en novembre 2019, seul actionnaire de la société. Elle exerce son activité sur le marché réunionnais des équipements et produits agricoles, avec un positionnement différenciant par rapport aux acteurs historiques de ce marché.

Socalait est un acteur historique de la production et de la distribution de denrées alimentaires (yaourts, glaces, chocolats, fromages) en Nouvelle-Calédonie. Le Groupe Socalait dispose de licences exclusives de production, de marques en nom propre, ainsi que d’un portefeuille produits composé de grandes marques à forte résonance internationale (Yoplait, Carte d’Or, Andros, Lactalis, etc).

RKWR est la société qui porte le projet d’exploitation du Royal Key, futur établissement hôtelier 4* doté d’un centre de balnéothérapie sous la marque Pullman au moule en Guadeloupe.

Prefabloc est une société du groupe éponyme spécialisé dans les travaux publics. Prefabloc a été créée en 1982, la société est installée dans le Sud de l'île de la Réunion et possède plusieurs licences d'exploitation de carrière dans le but de concevoir des matériaux pour le BTP prêt à l'emploi.

Maia Village est le premier réseau de crèches en Guyane et se développe également en Guadeloupe avec un total de huit établissements.

La société fait partie du groupe NDA, un groupe familial œuvrant dans le secteur du BTP à la Réunion et à Mayotte. Bioclimatik est un des principaux acteurs à la Réunion dans le domaine de la construction d’ouvrages en bois (immeubles collectifs, infrastructures, maisons …).

Depuis plus de 40 ans Biscochoc produit et commercialise toute une gamme de produits, principalement à base de chocolat : tablettes, biscuits, confiseries …

Créé en 2015, Crech'endo est le premier réseau de créches privées à destination de la petite enfance en Martinique. Le premier établissement de 45 berceaux a ouvert ses portes en 2017.

Prefabloc béton est une société du groupe Prefabloc spécialisé dans l'extraction d'agrégats (sable, graviers...) située au Sud de la Réunion à Saint-Pierre.

Pierline porte un projet de rénovation ambitieux visant à transformer l’ancien hôtel Prince Hinoi à Papeete en un hôtel de tourisme 2 étoiles sous l’enseigne Maitai Tahiti. Le nouvel établissement comptera 55 chambres, 8 suites et proposera une prestation de petit-déjeuner, avec une gestion confiée à HMS, acteur reconnu de l’hôtellerie moyenne gamme.

Amazonie Paysage est un acteur important dans l'aménagement urbain en Guyane. Dans le cadre de son développement elle a souhaité se rapprocher de la société Guyane Infrastructures Générales, spécialisée dans les travaux de VRD d'aménagements extérieurs et urbains. Elle est un acteur de référence sur son territoire pour l'installation de protections périphériques actives et passives.

Capès Dolé est une société basée en Guadeloupe et en Guyane. Elle est spécialisée dans le captage et l'embouteillage d'eau de source à destination des commerces indépendants, des GMS et assure la commercialisation d'emballage pour les producteurs locaux de jus de fruits.

Créée en 2014, CDV est une entreprise faisant partie du goupe Fidélio basé en Nouvelle-Calédonie. Le groupe est concessionnaire du traitement des déchets ménagers pour le syndicat intercommunal du Grand Nouméa.

Xylo Finance regroupe une quinzaine d'entreprises spécialisées dans la seconde transformation du bois et sa mise en œuvre dans la construction. Le groupe est présent en Guadeloupe, dans les îles du Nord (SxM et Saint-Barthélemy) et en Guyane et emploi près de 200 collaborateurs pour un chiffre d'affaires de 40 m€.

L'Atelier est un restaurant haut de gamme opérant sous la marque « L'Atelier de Joël Robuchon » situé sur le port de Gustavia à Saint-Barthélemy.

Zot Isolation est une entreprise réunionnaise spécialisée dans l'installation d'isolation thermique pour les toitures et les murs. Elle utilise des matériaux de qualité, notamment la laine de roche Rockwool, reconnue pour ses performances en isolation thermique et acoustique.

SOLAM (Société de Location Automobile Martiniquaise) a été créée en octobre 2019. Elle a une activité de location de voitures en Martinique via la franchise Greenmotion.

Bourbon Gaz est une entreprise réunionnaise spécialisée dans la distribution de gaz industriels, alimentaires et médicaux. Elle propose une large gamme de gaz purs ou en mélanges, adaptés aux besoins des secteurs industriels, du BTP, de la santé ou encore de la recherche. Basée à Saint-Paul, elle accompagne ses clients avec des solutions sur mesure, notamment en azote liquide et gaz de haute pureté.

Créée en novembre 2016 et basée à St Paul, Nouloutou permet la location entre particuliers (voiture, logement). Le développement de la société s'est principalement construit sur la location de voitures entre particuliers. La demande de location étant largement supérieure à l’offre, La société a décidé de modifier son business model et d'acquérir sa propre flotte de véhicules qu'elle met à disposition à Sainte-Marie, Saint-denis, Saint-Gilles et Saint-Pierre.

Le Dronmi est une résidence hôtelière au cœur de Cayenne, elle a connu une réhabilitation complète réalisée en 2012 et opère en résidence hôtelière meublée touristique classée 3 étoiles. L'établissement compte 7 chambres et 2 duplex.

TPRM (Transport Public Routier et Maritime) est une société spécialisée dans le transport de fret de marchandises en tous genres (hors produits vivants) sur le marché inter-îles. Elle effectue également des déménagements. La société intervient sur l'ensemble de la Guadeloupe et la Martinique mais aussi sur Marie-Galante et Saint-Martin.

Créée en 2008, Poe Charter dispose d'une flotte de catamarans de croisière et maxi-catamarans pour les sorties à la journée. Poe Charter est un des leader charter nautique en Polynésie française et leader dans les îles du Vent (Tahiti, Moorea, Tetiroa) et les Tuamotu (Fakarava, Rangiroa).

Clean Espace Guyane est une entreprise spécialisée dans le nettoyage professionnel, implantée à Matoury. Elle propose des prestations complètes pour les bureaux, commerces, industries ou chantiers, qu’il s’agisse d’un entretien régulier, ponctuel ou d’une remise en état. Son équipe réactive intervient sur l’ensemble du territoire avec un matériel adapté aux besoins des professionnels.

Ness by D-Ocean est une résidence hôtelière 4 étoiles en bord de plage située à La Saline les Bains sur la côte Ouest de la Réunion. L’hôtel ouvert en janvier 2019 a une capacité totale de 84 chambres (52 chambres supérieures, le reste étant des chambres rooftop ou des suites) et dispose d’un jardin verdoyant, d’une piscine à débordement de 100m2, un spa en partenariat avec Cinq Mondes (3 salles de massages privés, hammam, jacuzzi), une salle de fitness, deux restaurants, un bar de plage et deux foodtrucks.

Le TEC (Transport en Commun) est l'opérateur de transport public en Wallonie, Belgique. Il propose des services de bus, de tram et de métro léger, facilitant les déplacements dans la région.

Créée en 2012, Alizés Locations est une société spécialisée dans la location courte-durée de véhicules et d'utilitaires aux Antilles, initialement présent en Guadeloupe et en Martinique depuis 2019.

Le Royal Bora Bora est un hôtel de style polynésien situé au sud de Bora Bora, près de la plage de Matira. Rénové en 2019, il propose 80 chambres modernes avec vue sur un jardin tropical.

Créée en 2005, Loca System est une société guadeloupéenne spécialisée dans la location d'engins de travaux publics avec ou sans opérateur.

TREMPLIN'S est une entreprise spécialisée dans l'entretien des espaces verts et naturels, notamment l'élagage d'arbres. Elle utilise des techniques acrobatiques et classiques pour réaliser des interventions de qualité.

Please est une société ayant développé une plateforme de mise en relation des restaurateurs et des particuliers. Autour de cette plateforme la société a réussi à internaliser la logistique et donc assurer la livraison. La société est un concurrent direct d’Uber Eats à la Réunion et a su devenir leader sur le territoire grâce à un business model différenciant.

Le fonds ne sera pas nécessairement investi dans les mêmes sociétés que les autres FIP.

gpp_maybe Vigilance fraude

Nous constatons une recrudescence des tentatives de fraudes impliquant l’usurpation d’identité d’Inter Invest, de ses collaborateurs ou de ses profils de réseaux sociaux (Instagram notamment), et de fausses propositions d’investissement dans des opérations Girardin ou des parkings avec bornes de recharge électriques. Nous attirons votre attention sur le fait que toute souscription aux solutions d’investissement du Groupe Inter Invest s’effectue exclusivement par voie électronique à partir d’un compte investisseur dédié sur notre site.

Aucun virement vers une société tierce, et par un autre canal de souscription, ne peut être sollicité. Par ailleurs, de faux sites internet proposent, sous le nom d’Inter Invest Financement, des crédits aux particuliers. Nous attirons votre attention sur le fait que les propositions de crédits d’Inter Invest Financement sont réservées aux professionnels. Nous vous remercions pour votre vigilance.

Pour plus d’informations, veuillez consulter : La mise en garde de l'AMF donnant accès aux listes noires et alertes des autorités.