Versements déductibles jusqu’à 10% de mon revenu imposable

Je souscrisIdéal pour préparer ma retraite et me constituer un patrimoine, cet investissement me permet d'acquérir un bien immobilier à un prix réduit et sans souci de gestion.

4,8 milliards €

d’actifs financés

+ 70 000 investisseurs

nous font confiance

+ 20 prix obtenus pour

nos solutions d’investissement

34 ans

d’expérience

Immobilier

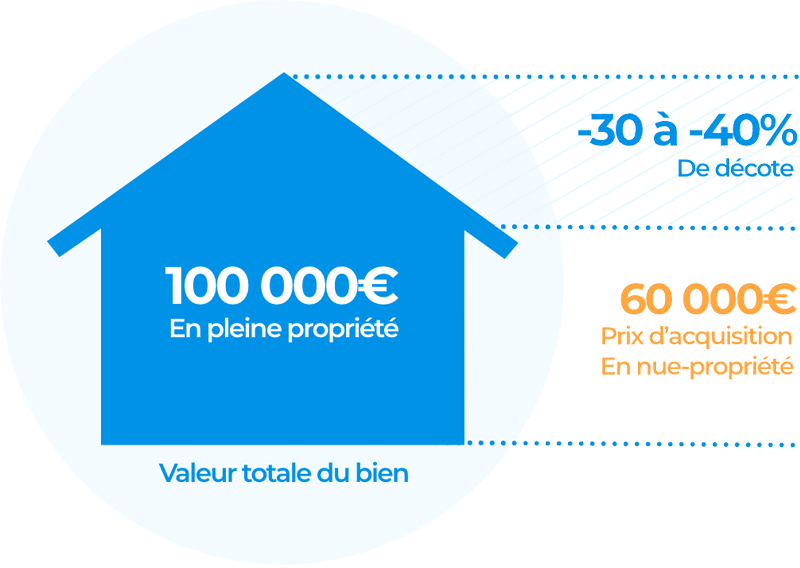

Le schéma de démembrement de propriété repose sur le partage temporaire de l'usage et de la propriété. Cet investissement offre la possibilité à tout investisseur d'acquérir la nue-propriété d'un bien immobilier en bénéficiant d'une décote de 30 à 40% correspondant aux loyers que vous auriez perçus si vous aviez loué sur un marché libre. L'usage du logement (usufruit) est quant à lui confié à un bailleur institutionnel qui percevra les revenus et supportera toutes les charges pendant 15 à 20 ans ainsi que la remise en état au terme du démembrement.

Grâce à cet investissement « zéro contrainte », l'acquéreur nu-propriétaire n'a pas à se soucier de la gestion locative ni des charges financières de son bien pendant toute la durée son investissement.

Au terme du démembrement, l'investisseur récupère automatiquement la pleine propriété de son bien, sans frais, ni formalité et peut ainsi décider de le louer, de l'occuper ou de le vendre.

L'investisseur en démembrement immobilier bénéficie d'une importante décote de 30 à 40 % sur la valeur totale de son bien en fonction de la durée du programme (plus la durée est longue, plus la décote sera importante). Cette décote correspond à la somme des loyers que l'investisseur aurait pu encaisser durant la période de démembrement.

La répartition entre usufruit et nue-propriété dépend de la durée du démembrement.

Le groupe Inter Invest a été primé en 2021, 2022 et 2023 dans la catégorie « démembrement » par le magazine Investissement Conseils et/ou Gestion de Fortune.

Nos convictions

Inter Invest Immobilier, l'entité du Groupe Inter Invest spécialisée en immobilier patrimonial, vous propose des programmes immobiliers en nue-propriété qualitatifs au sein de territoires attractifs. Inter Invest Immobilier s'appuie notamment sur l'expertise du Groupe qui a une expérience de plus 30 ans avec notamment plus de 50 000 m2 d'immeubles anciens en lois Malraux et Monuments Historiques. Au total ce sont plus de 500 logements commercialisés dans plus de 20 communes.

Les experts d'Inter Invest Immobilier font l'acquisition des programmes et maîtrise l'intégralité des étapes du dispositif pour répondre aux besoins de l'épargnant et du bailleur institutionnel. L'équipe d'Inter Invest Immobilier accorde le plus grand soin à la sélection des emplacements immobiliers, au choix de ses partenaires (promoteurs et bailleurs) et à la qualité des prestations. Ces localisations ciblent trois catégories d'agglomération :

Pour simplifier au maximum les démarches de ses partenaires et investisseurs, Inter Invest met à disposition, au sein d'un espace dédié et personnalisé, des services totalement digitalisés et sécurisés.

Le démembrement de propriété est le seul investissement immobilier qui vous permet d'éviter toutes les contraintes immobilières traditionnelles pendant la période d'usufruit.

Suppression du risque d'impayés, directement supporté par le bailleur institutionnel qui achète l'usufruit. Celui-ci gère et perçoit les loyers des locataires éligibles au dispositif. C'est également l'usufruitier qui sera chargé de remettre votre bien en bon état d'habitabilité en fin de période de démembrement.

L'ensemble des charges locatives, des taxes et des travaux concernant le bien immobilier est supporté par l'usufruitier. Les réparations courantes sont aussi à la charge de l'usufruitier pendant la période de démembrement.

L'investisseur est libre de revendre à tout moment pendant la durée de l'usufruit (sans durée minimale de détention). Au débouclage de l'opération, lors de la reconstitution automatique de la pleine propriété, il peut choisir de vendre, d'habiter ou de louer son bien.

Cet investissement immobilier procure de nombreux avantages. Placement patrimonial, il se valorise naturellement dans le temps sans alourdir votre fiscalité, que ce soit pendant la durée du placement ou au terme du démembrement :

L'investisseur qui choisit d'investir en démembrement via un crédit immobilier peut profiter de l'effet de levier du crédit en remboursant la valeur de la nue-propriété alors que le bien se valorise au cours du temps sur sa valeur en pleine propriété. Cet investissement possède également l'avantage de n'être soumis à aucun aléa dans le plan de financement lié au défaut de paiement des loyers.

Celle-ci est payée par l'Usufruitier.

dans le cadre d'un investissement réalisé à crédit, le nu-propriétaire peut déduire les intérêts d'emprunt de ses revenus fonciers compte tenu de la qualité de bailleur social de l'Usufruitier.

Non assujetti à l'IFI l'investissement en nue-propriété vous permet de diminuer votre base taxable.

calculée sur la valeur vénale du bien lors de son acquisition. La durée de la période de démembrement est également prise en considération pour le calcul des abattements liés à la durée de conservation.

En cas de transmission de la nue-propriété, vous ne supportez les droits de donation ou de succession que sur la valeur de la nue-propriété.

*Egale à la somme du prix d'achat de la Nue-propriété payé par l'acquéreur augmenté du prix de l'usufruit payé par le bailleur institutionnel - selon la réglementation applicable en 2018.

La demande sur le marché secondaire des biens en nue-propriété (revente des biens avant la fin de la période de démembrement) est supérieure à l'offre : alors que peu de nus-propriétaires procèdent à la revente de leur bien, de nombreux acquéreurs potentiels recherchent des durées plus courtes tout en bénéficiant des mêmes avantages patrimoniaux et fiscaux sur la durée restant à courir.

Ce marché est animé par une équipe dédiée et bénéficie de la puissance du réseau Inter Invest.

Le Groupe Inter Invest, fort de son expertise en investissement immobilier avec plus de 4,8 milliards € d’actifs financés, propose des programmes en nue-propriété pour optimiser votre patrimoine et votre fiscalité. L'achat en nue-propriété permet d'acquérir un bien immobilier à un prix décoté, souvent entre 30% et 40% de moins que sa valeur en pleine propriété. Durant la période de démembrement, de 15 à 20 ans généralement, l'investisseur est exonéré d’impôt sur la fortune immobilière (IFI) et des charges courantes, celles-ci étant à la charge de l’usufruitier. Cela rend l'achat d’un bien immobilier en nue-propriété particulièrement attractif !

Inter Invest sélectionne rigoureusement des biens situés dans des zones à forte demande locative, assurant une valorisation optimale à l’issue du démembrement. Une fois la pleine propriété reconstituée (automatiquement et sans frais supplémentaires), l’investisseur peut habiter, revendre ou louer son bien pour maximiser le rendement de son investissement initial en nue-propriété. L’achat d’un bien en nue-propriété avec Inter Invest est synonyme de transparence.

Nous accompagnons nos clients à chaque étape, de la sélection du bien à la récupération de la pleine propriété. Toute la gestion administrative est simplifiée. De plus, lors d'un achat en nue-propriété, les frais de notaire ne s'appliquent que sur le montant de la nue-propriété : un atout majeur en immobilier ! Investir en nue-propriété chez Inter Invest, c’est bénéficier de solutions adaptées à vos objectifs fiscaux et patrimoniaux, grâce à des programmes sélectionnés pour vous aider à diversifier et sécuriser votre patrimoine.

Envie de réaliser un achat en nue-propriété ?

Je consulte les programmesDécouvrez notre offre en cours de commercialisation :

La durée minimale s’élève à 15 ans, mais celle-ci peut être également plus longue, selon le type d’investissement (jusqu’à 20 ans).

Cependant, il existe le « marché secondaire » qui permet d’acquérir un bien en démembrement de propriété afin de bénéficier d’une durée réduite.

La décote du bien (oscillant généralement entre 30 % et 40 %) correspond à l’ensemble des loyers que l’investisseur aurait pu percevoir pendant la période de démembrement.

Outre un éventuel crédit, l’ensemble des charges locatives, des travaux et des taxes concernant le bien immobilier est pris en charge par le bailleur institutionnel. En tant que nu-propriétaire, vous n’êtes donc redevable d’aucuns frais pendant la durée du démembrement.

Vous pourrez en effet visiter celui-ci, à la réception du bien. Une visite sera programmée par nos équipes à l’approche de la fin des travaux.

Il est tout à fait possible de vendre son bien pendant l’opération. Vous pouvez d’ailleurs revenir vers nous pour réaliser une telle opération et nous aurons le plaisir de vous accompagner dans vos démarches.

L’ensemble des travaux sont à la charge de l’usufruitier. C’est pour cette raison que l’investissement se fait généralement en VEFA (vente en l’état futur d’achèvement). En effet, le nu-propriétaire est protégé par la garantie décennale.

La fin de la période de démembrement n’engendre aucuns frais, que ce soit des frais de notaire ou des travaux.

La nue-propriété ne rentre pas dans le calcul de l’IFI.

Le gain sur la décote n’est pas imposé au titre de l’impôt sur les plus-values de cession des biens immobiliers. Cependant, la plus-value réalisée entre le prix de cession et le prix d’acquisition hors décote (pleine propriété) y est imposé avec prise en considération, pour le calcul, des abattements liés à la durée de conservation. Autrement dit, l’impôt sur les plus-values ne s’appliquera que si le prix de vente est supérieur au prix en pleine propriété, soit celui hors décote.

Les intérêts d’emprunt de votre crédit immobilier peuvent venir, dans certains cas, en déduction de vos revenus fonciers. En effet, selon le type de biens et selon la typologie de l’usufruitier (si c’est un HLM, une société d’économie mixte ou un organisme agréé ou si l’usufruitier est imposé dans la catégorie des revenus fonciers) vos intérêts d’emprunt pourront venir en déduction de vos revenus fonciers que vous pourriez percevoir sur d’autres investissements immobiliers dans la limite de la non-constitution d’un déficit foncier. Autrement dit, cela signifie que vos autres revenus fonciers imposables à l’IR sont donc réduits de ces intérêts pour votre imposition à l’IR, tant que ces intérêts n’excèdent pas les revenus fonciers.

L’investissement en nue-propriété n’est pas limité à un certain nombre de biens ou à un montant. Il est donc possible pour l’investisseur de réaliser cette opération un nombre illimité de fois et sans limite de plafond.

Oui, il est parfaitement possible d’investir en nue-propriété via une SCI.

En cas de décès du nu-propriétaire, la nue-propriété se transmet par voie de succession aux héritiers. La période de démembrement se poursuit donc. Ainsi, au moment de la réunion de l’usufruit et de la nue-propriété, ce seront ces mêmes héritiers qui deviendront pleins propriétaires en indivision (si aucune prédisposition de partage n’est prévue).

L’investissement en nue-propriété vous permet d’optimiser la transmission de votre patrimoine. En effet, en cas de transmission de la nue-propriété, vous ne supportez les droits de donation ou de succession que sur une partie de la valeur en pleine propriété. Plus précisément, s’il reste plus de 10 ans de démembrement, et que vous souhaitez donner le bien, seule 54 % de sa valeur en pleine propriété sera retenue pour les droits applicables. Et s’il reste moins de 10 ans de démembrement, on retiendra 77 % de la valeur en pleine propriété. Enfin, la réunion de la nue-propriété et de l’usufruit à l’issue de la période de démembrement n’engendre aucun droit de succession supplémentaire.

Au moment de la réunion de la nue-propriété et de l’usufruit, le nu-propriétaire, devenu le plein propriétaire, retrouve le bien vide, tel que prévu dans le contrat initial conclu au moment de l’investissement en nue-propriété.

Il est, en effet, possible d’investir en nue-propriété en tant qu’expatrié. Cet investissement est même recommandé dans ce cas de figure, car il permet à l’investisseur de s’affranchir de la gestion du bien pendant la période de démembrement. De plus, il permet à l’investisseur de conserver ou créer un patrimoine sur le sol français en vue notamment de bénéficier de certains avantages successoraux dans le cas où des transmissions seraient envisagées par ce dernier.

En cas de faillite du promoteur, l’acquéreur est protégé par la Garantie Financière d’Achèvement (GFA) à laquelle le premier a souscrit avant de commencer les travaux. Ainsi, les frais nécessaires à l’achèvement de l’ouvrage seront avancés par l’organisme (banque, assurance) auprès duquel le promoteur a souscrit sa GFA, qui prend donc le relais.

Le régime de l’ULI, propre à certains biens, consiste qu’à la fin de la période de démembrement, le nu-propriétaire, ayant acquis la pleine propriété par la réunion de l’usufruit et de la nue-propriété, à la possibilité de soit vendre le bien, soit l’obligation de le louer pendant 4 années supplémentaires à des ménages dont les revenus annuels respectent un certain plafond. En contrepartie, vous serez exonéré de taxe foncière pendant ces 4 années. En vendant le bien, cela casse l’obligation de la location plafonnée pour le prochain acquéreur.

Notre offre est soigneusement sélectionnée par les experts d'Inter Invest Immobilier qui accordent la plus grande importance aux emplacements immobiliers, au choix des partenaires (promoteurs et bailleurs), à la qualité des prestations et aux normes environnementales en matière de construction.

Inter Invest vous assure un accompagnement personnalisé tout au long de votre investissement. Nous garantissons la meilleure offre, selon votre situation et selon vos critères.

gpp_maybe Vigilance fraude

Nous constatons une recrudescence des tentatives de fraudes impliquant l’usurpation d’identité d’Inter Invest et de ses collaborateurs, et de fausses propositions d’investissement dans des opérations Girardin ou des parkings avec bornes de recharge électriques.

Nous attirons votre attention sur le fait que toute souscription aux solutions d’investissement du Groupe Inter Invest s’effectue exclusivement par voie électronique à partir d’un compte investisseur dédié sur www.inter-invest.fr.

Aucun virement vers une société tierce, et par un autre canal de souscription, ne peut être sollicité.

Par ailleurs, de faux sites internet proposent, sous le nom d’Inter Invest Financement, des crédits aux particuliers. Nous attirons votre attention sur le fait que les propositions de crédits d’Inter Invest Financement sont réservées aux professionnels.

Nous vous remercions pour votre vigilance.

Pour plus d’informations, veuillez consulter : La mise en garde de l'AMF donnant accès aux listes noires et alertes des autorités.